Experto plantea reforma regulatoria

• La banca ni los fondos de inversión de la Bolsa Boliviana de Valores ofrecen mayores márgenes de rentabilidad en Bolivia, lo que obligaría a invertir los recursos previsionales en el exterior, planteó el experto Jaime Dunn

El rendimiento de los ahorros previsionales de los trabajadores bolivianos en manos de las Administradoras de Fondos de Pensiones registraron una caída casi en picado, llegó al 2.61 por ciento, por lo que es necesario repensar el sistema regulatorio y crear “multifondos” para dinamizar los recursos de los aportantes, que llegan al presente a $us 14.560 millones.

Esas es una de las conclusiones a las que arribó el consultor internacional de Mercado de Valores Jaime Dunn, en el Congreso Gas & Energía, realizado la semana pasada, en Santa Cruz, tras analizar el actual sistema de fondo de pensiones en el país, que no ha permitido realizar inversiones que dinamicen los recursos de los aportantes, a quienes además trató como si “fueran unos abuelitos”; es decir, con un nivel muy bajo de riesgo y en sectores que no generan rentabilidad.

CEDLA

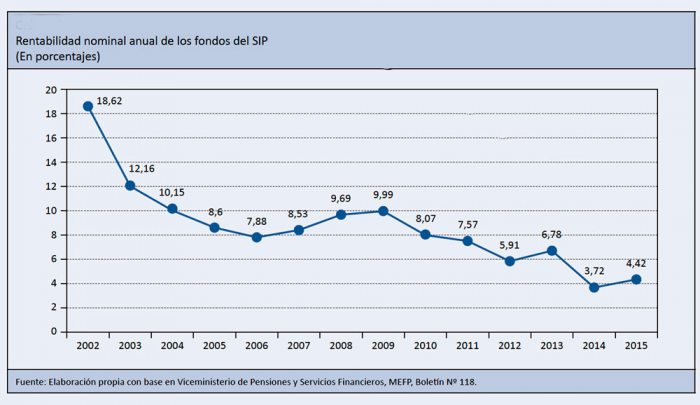

El año 2002, la rentabilidad de los recursos de los trabajadores era 18,62 por ciento. El Centro de Estudios para el Desarrollo Laboral y Agrario (Cedla) dijo que a partir de la Ley de Pensiones 065, promulgada en 2010 por el Gobierno actual, las AFPs tuvieron ganancias por más de $us 30 millones, mientras que seguían cayendo los rendimientos de los fondos laborales.

COLAPSO

“En Bolivia, el rendimiento de nuestro sistema integrado de pensiones está en una situación complicada, el rendimiento ha estado colapsando desde el año 2002, el rendimiento nominal al 17 de agosto es del 3,61%, si hacemos el ajuste por inflación de nuestro sistema integrado de pensiones que es de 2,60%”, informó.

El experto dijo que el rendimiento es tan bajo que sería mejor invertir en otros países, donde hay rendimientos mayores. “Cuando vemos ese rendimiento promedio nominal en varios periodos de 12,45%, que era el 2002, ha caído a un promedio de 6,78% en los últimos años, creando una situación complicada”, señaló.

GESTORA PÚBLICA

Dunn sostuvo también que la baja rentabilidad en el sistema de fondos de pensiones no mejorará con la Gestora Pública de la Seguridad Social de Largo Plazo –que tomará el control de las AFP, debido a la falta de otras opciones de inversión que pueda tener el sistema regulatorio de pensiones, que contempla una altísima versión a riesgo y eso se va complicando con el pasar de los años.

“A más dinero que entra, $us 123 millones al mes, y un monto de $us 14.560 millones acumulados, no hay en qué invertir”, cuestionó en una presentación que ofreció en dicha oportunidad.

BANCOS

Dunn reveló que la estructura de portafolios de inversiones llega a $us 14.560 millones, pero que el 50%, es decir, la mitad de los recursos, se van a bancos donde ofrecen tasas muy bajas de interés. “En los bancos hacen préstamos muy regulados y son préstamos bancarios, mientras que nuestros fondos de pensiones, en lugar de que vayan al mercado de valores y tomen más riesgos en proyectos más grandes, se van hacia la banca que tiene sus reglas de juego que son muy conservadoras”, enfatizó.

BONOS

Del total de los fondos, dijo que el 32,67% se destina a bonos del Tesoro que son también de baja rentabilidad, al sector eléctrico sólo en 0,06% y al sector de hidrocarburos 0,53%, cuando estos dos últimos son más rentables que la banca y los bonos.

“Cuando analizamos la cartera de las AFP vemos otra cosa, que también es preocupante; el 98,72% de las inversiones de las AFP están invertidas en empresas calificadas entre A y AAA. ¿Qué significa eso?, se trata de empresas cuyo riesgo es mínimo o igualmente en proyectos cuyo riesgo es mínimo”, mencionó.

| Portada de HOY |

| 1 Dólar: | 6.96 Bs. |

| 1 Euro: | 8.13 Bs. |

| 1 UFV: | 2.21471 Bs. |